Φορολογικος Οδηγός 2013 Αλλαζουν τα δεδομένα για ολους τους φορολογουμένους με τον νεο φορολογικο νόμο αφου με τις νέες διατάξεις που ισχύουν από την 1η Ιανουαρίου 2013, μισθωτοί και συνταξιούχοι θα κληθούν να πληρώσουν για τα εισοδήματα του έτους 2013 φόρους υψηλότερους απο το 2012, λόγω της κατάργησης των πρόσθετων αφορολογήτων ορίων για τα προστατευόμενα παιδιά και την εφαρμογή της νέας φορολογικής κλίμακας.Επίσης σημαντικη αλλαγη επερχεται στους υπόχρεους υποβολης φορολογικης δήλωσης αφου πλεον ολοι είναι υποχρεωμενοι να υποβάλους φορολογικη δήλωση. Σας παρουσιάζουμε εναν συντομο φορολογικο οδηγό για το 2013 με τις αλλαγες του φορολογικου νομου και τις νεες κλιμακες για τους φορολογούμενους ΚΑΤΕΒΑΣΤΕ ΤΟΝ ΦΟΡΟΛΟΓΙΚΟ ΟΔΗΓΟ 2013 ΕΔΩ Φορολογικος Οδηγός 2013 ΚΛΙΜΑΚΑ ΜΙΣΘΩΤΩΝ – ΣΥΝΤΑΞΙΟΥΧΩΝ Το εισόδημα από μισθούς, συντάξεις και μισθούς με έκδοση τιμολογίου ή απόδειξης για παροχή υπηρεσιών υποβάλλεται σε φόρο σύμφωνα με την ακόλουθη κλίμακα: Κλιμάκιο εισοδήματος (ευρώ) Φορολογικός συντελεστής % Φόρος κλιμακίου (ευρώ) Σύνολο Εισοδήματος (ευρώ) Φόρου (ευρώ) 25.000 22% 5.500 25.000 5.500 17.000 32% 5.440 42.000 10.940 Υπερβάλλον 42% β) Το δηλωθέν εισόδημα από ατομική επιχείρηση, εκτός της περίπτωσης γ) της παρούσας παραγράφου και ελευθέριο επάγγελμα υποβάλλεται σε φόρο σύμφωνα με την ακόλουθη κλίμακα: ΚΛΙΜΑΚΑ ΜΗ ΜΙΣΘΩΤΩΝ Κλιμάκιο εισοδήματος (ευρώ) Φορολογικός συντελεστής % Φόρος κλιμακίου (ευρώ) Σύνολο Εισοδήματος (ευρώ) Φόρου (ευρώ) 50.000 26% 13.000 50.000 13.000 Υπερβάλλον 33% Για νέες ατομικές εμπορικές επιχειρήσεις ή νέους ελεύθερους επαγγελματίες με πρώτη δήλωση έναρξης επιτηδεύματος από 1η Ιανουαρίου 2013 και για τα τρία (3) πρώτα έτη άσκησης της δραστηριότητάς τους ο φορολογικός συντελεστής του πρώτου κλιμακίου της παραπάνω κλίμακας μειώνεται κατά πενήντα τοις εκατό (50%) και μέχρι δέκα χιλιάδες (10.000) ευρώ εισόδημα. γ) Το δηλωθέν εισόδημα από ατομική γεωργική επιχείρηση υποβάλλεται σε φόρο με συντελεστή δεκατρία τοις εκατό (13%). Ειδικά για το οικονομικό έτος 2014 (χρήση 2013) για το δηλωθέν εισόδημα από ατομική γεωργική επιχείρηση εφαρμόζεται αυτοτελώς η κλίμακα μισθωτών- συνταξιούχων. δ) Τα εισοδήματα από μισθώσεις ακινήτων υποβάλλονται σε αυτοτελή φορολόγηση βάσει της παρακάτω κλίμακας: ΚΛΙΜΑΚΑ ΕΙΣΟΔΗΜΑΤΩΝ ΑΠΟ ΑΚΙΝΗΤΑ Κλιμάκιο εισοδήματος (ευρώ) Φορολογικός συντελεστής % Φόρος κλιμακίου (ευρώ) Σύνολο Εισοδήματος (ευρώ) Φόρου (ευρώ) 12.000 10% 1.200 12.000 1.200 Υπερβάλλον 33% Το ακαθάριστο ποσό από ακίνητα υποβάλλεται και σε συμπληρωματικό φόρο, ο οποίος υπολογίζεται με συντελεστή ενάμισι τοις εκατό (1,5%). Ειδικώς, ο συντελεστής του προηγούμενου εδαφίου αυξάνεται σε τρία τοις εκατό (3%), εφόσον η επιφάνεια κατοικίας υπερβαίνει τα τριακόσια (300) τετραγωνικά μέτρα ή πρόκειται για επαγγελματική μίσθωση. Εισόδημα από επιχειρήσεις – Εκπτώσεις δαπανών επιχειρήσεων «Το συνολικό καθαρό εισόδημα των υπόχρεων που αναφέρονται στην παράγραφο 4 του άρθρου 2, όπως αυτό προσδιορίζεται με βάση τις διατάξεις αυτού του Κώδικα, μετά την αφαίρεση των κερδών τα οποία απαλλάσσονται από το φόρο ή φορολογούνται αυτοτελώς καθώς και των κερδών τα οποία προέρχονται από μερίσματα ημεδαπών ανωνύμων εταιριών ή συνεταιρισμών και των κερδών από μερίδια ημεδαπής εταιρίας περιορισμένης ευθύνης ή από τη συμμετοχή σε υπόχρεους που αναφέρονται στην παράγραφο 4 του άρθρου 2, φορολογείται ως εξής: Προκειμένου για ομόρρυθμες εταιρείες (Ο.Ε.), ετερόρρυθμες εταιρείες (Ε.Ε.)., κοινωνίες αστικού δικαίου που ασκούν επιχείρηση ή επάγγελμα, αστικές ή μη κερδοσκοπικές εταιρείες, συμμετοχικές ή αφανείς καθώς και κοινοπραξίες, με την ακόλουθη κλίμακα : Κλιμάκιο εισοδήματος (ευρώ) Φορολογικός συντελεστής % Φόρος κλιμακίου (ευρώ) Σύνολο Εισοδήματος (ευρώ) Φόρου (ευρώ) 50.000 26% 13.000 50.000 13.000 Υπερβάλλον 33% Αποδείξεις Το ποσό των αποδείξεων δαπανών, που απαιτείται να προσκομισθούν, ορίζεται σε ποσοστό είκοσι πέντε τοις εκατό (25%) του δηλούμενου και φορολογούμενου με την κλίμακα της παραγράφου αυτής ατομικού εισοδήμα- τος. Το ποσό των αποδείξεων που προσκομίζεται δεν απαιτείται να υπερβαίνει τις δέκα χιλιάδες πεντακόσια (10.500) ευρώ. Οι δαπάνες που έχουν πραγματοποιηθεί γίνονται αποδεκτές μόνον εφόσον έχουν περιληφθεί στην εμπρόθεσμη δήλωση, λογίζονται συνολικά και για τους δύο συζύγους και επιμερίζονται μεταξύ τους ανάλογα με το δηλούμενο και φορολογούμενο σύμφωνα με την κλίμακα της παραγράφου αυτής ατομικό εισόδημα. Στην περίπτωση που δεν προσκομίζεται το απαιτούμενο ποσό αποδείξεων αγορών, τότε ο φόρος προσαυξάνεται κατά τη θετική διαφορά μεταξύ του απαιτούμενου ποσού αποδείξεων, με ανώτατο όριο τις δέκα χιλιάδες πεντακόσια (10.500) ευρώ και του προσκομισθέντος ποσού αποδείξεων, η οποία πολλαπλασιάζεται με συντελεστή 22%. Εξαιρούνται της υποχρέωσης προσκόμισης αποδείξεων οι δημόσιοι υπάλληλοι που υπηρετούν στην αλλοδαπή εκτός Ευρωπαϊκής Ένωσης και τα λοιπά πρόσωπα που αναφέρονται στην παράγραφο 3 του άρθρου Φορολογικος Οδηγός απο το TAXISNET 2013 εδω 47 του ΚΦΕ, όσοι διαμένουν σε οίκο ευγηρίας, σε ψυχιατρικά καταστήματα και οι φυλακισμένοι. Δεν μετράνε αποδείξεις που αφορούν σε δαπάνες για: - προμήθεια πετρελαίου θέρμανσης, υγραερίου και φυσικού αερίου - ενοίκια κύριας κατοικίας και ενοίκια παιδιών που σπουδάζουν σε άλλη πόλη - ασφάλιστρα κάθε είδους (ζωής, πυρός, μεταφορών κ.λπ.) - αγορά φωτοβολταϊκών συστημάτων - ύδρευση - αποχέτευση - ηλεκτρικό ρεύμα - δημοτικά τέλη - ιατρικές, οδοντιατρικές και παραϊατρικές υπηρεσίες - νοσοκομειακή περίθαλψη - αγορά αυτοκινήτων - αγορά ακινήτων - αγορά λοιπών αντικειμένων αξίας άνω των 10.000 ευρώ, που λαμβάνονται υπόψη για τον τεκμαρτό προσδιορισμό του εισοδήματος - εισιτήρια λεωφορείων, τρένων, πλοίων και αεροπλάνων - ταχυδρομικές υπηρεσίες - τηλεφωνικές υπηρεσίες - υπηρεσίες συνδρομητικής τηλεόρασης - τυχερά παιχνίδια - τέλη κυκλοφορίας. Για όλες τις υπόλοιπες δαπάνες αγοράς αγαθών και λήψης υπηρεσιών οι σχετικές αποδείξεις λαμβάνονται υπόψη για την κάλυψη του 25% του ετήσιου εισοδήματος από μισθωτές υπηρεσίες. Ποιες αποδείξεις μετρουν Διατροφή - ποτά Oλα τα τρόφιμα Μη αλκοολούχα ποτά Kαφές Τσάι Kακάο Αναψυκτικά Μεταλλικό νερό Χυμοί Αλκοολούχα ποτά, καπνός Kρασιά Μπίρες Ούζο Ουίσκι Βότκα Τσιγάρα Πούρα 2 Ενδυση - Υπόδηση Υφάσματα Ρούχα Αξεσουάρ ένδυσης Παπούτσια Επιδιορθώσεις υποδημάτων Μεταποίηση ρούχων Καθαρισμός ενδυμάτων 3 Είδη νοικοκυριού Επιπλα Φωτιστικά Διακοσμητικά Χαλιά - μοκέτες Υφάσματα κουρτίνας Ριχτάρια Στρώμα Μαξιλάρια Σεντόνια Κουβέρτες Ηλεκτρικές συσκευές (ψυγεία, πλυντήρια, κουζίνες, φούρνοι, κλιματιστικά και θερμάστρες) Μικρές οικιακές συσκευές Επισκευή ηλεκτρικών συσκευών Πιάτα - μαχαιροπήρουνα Υαλικά Σκεύη κουζίνας Εργαλεία Είδη κηπουρικής Εξαρτήματα (π.χ. λαμπτήρες, μπαταρίες) Είδη καθαρισμού Οικιακές υπηρεσίες (οικιακή βοηθός, φύλαξη παιδιών στο σπίτι) Φύλαξη και καθαρισμός χαλιών 4 Επισκευή και συντήρηση κατοικίας Υλικά οικοδομής (π.χ. χρώματα στόκος) Εργασίες υδραυλικού Εργασίες ηλεκτρολόγου Κλειδαράς Εργασίες ελαιοχρωματιστή 5 Μεταφορές Ανταλλακτικά αυτοκινήτου Ελαστικά Λιπαντικά Πυροσβεστήρας Καύσιμα. Σέρβις αυτοκινήτου - μοτοσικλέτας. Πλύσιμο αυτοκινήτου. Βαφή αυτοκινήτου Βουλκανιζατέρ Μίσθωση ταξί Μεταφορές πραγμάτων 6 Εκπαίδευση Δίδακτρα νηπιαγωγείου - δημοτικού Δίδακτρα γυμνασίου - λυκείου Δίδακτρα φροντιστηρίων ξένων γλωσσών 7 Αναψυχή - Πολιτιστικές δραστηριότητες Ράδιο CD Τηλεοράσεις Δορυφορική κεραία Αποκωδικοποιητής Συσκευή GPS Ψηφιακή κορνίζα Φωτογραφική μηχανή Βιντεοκάμερες Ηλεκτρονικοί Υπολογιστές Μέσα εγγραφής ήχου - εικόνας Επισκευές συσκευών Μουσικά όργανα Μεγάλα είδη αναψυχής (εξωλέμβια μηχανή, γουίντ - σέρφινγκ) Ηλεκτρονικά παιχνίδια Παιχνίδια (κούκλες, ποδήλατα, παζλ) Είδη άθλησης Ανθη Τροφές και είδη για κατοικίδια ζώα Κτηνιατρικές υπηρεσίες Εισιτήρια αθλητικών δραστηριοτήτων (ποδόσφαιρο, μπάσκετ κ.ά.) Γυμναστήρια Σχολές χορού Ωδεία Μαθήματα ποδοσφαίρου - μπάσκετ Μαθήματα κολύμβησης Λούνα παρκ Internet Cafe Κινηματογράφος Θέατρα Μουσεία Εκτυπώσεις φωτογραφίας Ενοικίαση DVD Βιβλία Εφημερίδες Περιοδικά Γραφική ύλη Σχολικά είδη Πακέτο διακοπών 8 Εστιατόρια, καφέ, ξενοδοχεία Εστιατόρια Ταβέρνες Ζαχαροπλαστεία Καφενεία Μπαρ Νυχτερινά κέντρα Εξοδα ξενοδοχείων 9 Διάφορα αγαθά, υπηρεσίες Κουρεία - κομμωτήρια Ηλεκτρική ξυριστική μηχανή Πιστολάκι μαλλιών Είδη ατομικής φροντίδας Κοσμήματα - ρολόγια Είδη ταξιδιού . Είδη καπνιστού Παιδικό καροτσάκι Παιδικό κάθισμα αυτοκινήτου Βρεφονηπιακοί σταθμοί Οίκοι ευγηρίας Βοήθεια ηλικιωμένων στο σπίτι Τραπεζικές υπηρεσίες Υπηρεσίες χρηματιστών Υπηρεσίες συμβούλων φορολογίας Δικηγόροι Εξοδα θρησκευτικών τελετών (κηδείες) Υπηρεσίες μεσιτικών γραφείων Αγγελίες σε εφημερίδες Φωτοτυπίες Τι καταργείται με τον νεο φορολογικο νόμο Καταργούνται τα αφορολόγητα όρια (πρόσθετα) για τα τέκνα του φορολογούμενου (2.000 € για το Α΄ τέκνο, 4.000 € για το Β΄ τέκνο, 7.000 € για το Γ΄ τέκνο κ.λπ.) και αντικαθίσταται με χορηγούμενα ειδικά επιδόματα (στήριξης τέκνων), με βάση εισοδηματικά κριτήρια. 9. Καταργούνται για όλα τα φυσικά πρόσωπα οι φοροαπαλλαγές για τόκους στεγαστικών δανείων πρώτης κατοικίας, ενοίκια, δίδακτρα φροντιστηρίων, ασφάλιστρα κ.λπ. Διατηρείται η έκπτωση 10% από τον φόρο και μόνο για τους μισθωτούς και συνταξιούχους για τις δαπάνες των εξόδων ιατρικής και νοσοκομειακής περίθαλψης εφόσον τα έξοδα αυτά υπερβαίνουν το 5% του φορολογούμενου εισοδήματος και μέχρι 3.000 €, των εξόδων διατροφής, δωρεών προς το Δημόσιο κ.λπ., δωρεών προς κοινωφελή ιδρύματα και χορηγίες. 10. Προβλέπεται μείωση από τον φόρο 200 € για τον φορολογούμενο και τα πρόσωπα που συνοικούν και τον βαρύνουν, εφόσον είναι ανάπηροι, , θύματα πολέμου, θύματα εθνικής αντίστασης κ.λπ. 11. Καταργείται η μείωση φόρου των 60 € για κάθε τέκνο μισθωτού που εργάζεται για τουλάχιστον 9 μήνες σε παραμεθόριες περιοχές. 12. Αυξάνεται η φορολογία για τους αξιωματικούς και το κατώτερο πλήρωμα του εμπορικού ναυτικού: · Προβλέπεται αναλογικός συντελεστής 15% (από 6%) για τους αξιωματικούς.· Προβλέπεται αναλογικός συντελεστής 10% (από 3%) για το κατώτερο πλήρωμα. 13. Θεωρείται εισόδημα από μισθωτές υπηρεσίες και το εισόδημα από ατομική επιχείρηση παροχής υπηρεσιών ή από ελευθέριο επάγγελμα, εφόσον συντρέχουν αθροιστικά οι ακόλουθες δύο (2) προϋποθέσεις: · Έχουν έγγραφη σύμβαση με τα φυσικά ή και νομικά πρόσωπα τα οποία λαμβάνουν τις υπηρεσίες τους.· Τα φυσικά ή και νομικά πρόσωπα τα οποία λαμβάνουν τις υπηρεσίες δεν υπερβαίνουν τα τρία (3) ή εφόσον υπερβαίνουν τον αριθμό αυτό ποσοστό 75% των ακαθαρίστων εσόδων να προέρχονται από ένα (1) από τα πρόσωπα αυτά. 14. Καταργείται η ελάχιστη ετήσια αντικειμενική δαπάνη (3000 € για άγαμους & 5000 € για έγγαμους) για τους φορολογούμενους που δεν έχουν πραγματικό ή τεκμαρτό εισόδημα. (άρθρο 1) ισχύει από το οικονομικό έτος 2014 (χρήση 2013) και μετά Αυξάνεται το τέλος επιτηδεύματος: · Για νομικά πρόσωπα που ασκούν εμπορική επιχείρηση και έχουν την έδρα τους σε τουριστικούς τόπους και σε πόλεις ή χωριά με πληθυσμό έως 200.000 κατοίκους σε 800€ ετησίως (από 400€). · Για νομικά πρόσωπα που ασκούν εμπορική επιχείρηση και έχουν την έδρα τους σε πόλεις με πληθυσμό πάνω από 200.000 κατοίκους σε 1.000€ (από 500€). · Για ατομικές εμπορικές επιχειρήσεις και ελεύθερους επαγγελματίες σε 650€ (από 500€). · Για κάθε υποκατάστημα σε 600€ (από 300€).

ΕΙΔΗΣΕΙΣ ΣΕ TAG

Οι ειδήσεις τώρα

-

Οικονομία | 25/04/2024 - 16:05 Γιατί η οικονομία της Ελλάδας θυμίζει το κραχ των ΗΠΑ το 1930 - Ανάλυση Financial Times

Οικονομία | 25/04/2024 - 16:05 Γιατί η οικονομία της Ελλάδας θυμίζει το κραχ των ΗΠΑ το 1930 - Ανάλυση Financial Times

-

Ειδήσεις Ελλάδα | 25/04/2024 - 12:56 Τροχαίο δυστύχημα στη Βουλή: Στο εδώλιο μετά από τρία χρόνια ο οδηγός της Ντόρας Μπακογιάννη

Ειδήσεις Ελλάδα | 25/04/2024 - 12:56 Τροχαίο δυστύχημα στη Βουλή: Στο εδώλιο μετά από τρία χρόνια ο οδηγός της Ντόρας Μπακογιάννη

-

Πολιτική | 25/04/2024 - 15:49 Ξύλο στη Βουλή: Ο κανονισμός για συνθήκες «ζούγκλας», η «πρωτιά» Φλώρου και γιατί γλιτώνει προς ώρας την έδρα του

Πολιτική | 25/04/2024 - 15:49 Ξύλο στη Βουλή: Ο κανονισμός για συνθήκες «ζούγκλας», η «πρωτιά» Φλώρου και γιατί γλιτώνει προς ώρας την έδρα του

-

Οικονομία | 25/04/2024 - 10:05 Αλλάζουν όλα στις νέες πολυκατοικίες - Η τροπολογία για το Νέο Οικοδομικό κανονισμό

Οικονομία | 25/04/2024 - 10:05 Αλλάζουν όλα στις νέες πολυκατοικίες - Η τροπολογία για το Νέο Οικοδομικό κανονισμό

-

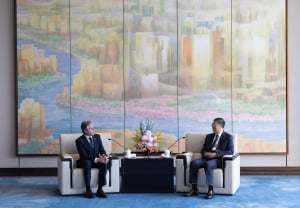

Διεθνή | 25/04/2024 - 14:27 Ο Μπλίνκεν στην Κίνα εν μέσω διασταυρούμενων πυρών: Τα ανοιχτά μέτωπα και το κακό σενάριο

Διεθνή | 25/04/2024 - 14:27 Ο Μπλίνκεν στην Κίνα εν μέσω διασταυρούμενων πυρών: Τα ανοιχτά μέτωπα και το κακό σενάριο

-

Επιχειρήσεις | 25/04/2024 - 05:42 Ο Έλληνας επιχειρηματίας που προκαλεί «πονοκεφάλους» στην PepsiCo

Επιχειρήσεις | 25/04/2024 - 05:42 Ο Έλληνας επιχειρηματίας που προκαλεί «πονοκεφάλους» στην PepsiCo

-

Διεθνή | 25/04/2024 - 22:46 «Η Ευρώπη μπορεί να πεθάνει» προειδοποίησε ο Εμανουέλ Μακρόν

Διεθνή | 25/04/2024 - 22:46 «Η Ευρώπη μπορεί να πεθάνει» προειδοποίησε ο Εμανουέλ Μακρόν

-

Ειδήσεις Ελλάδα | 25/04/2024 - 16:04 Το «καλάθι του νονού» μόνο στα χαρτιά: Λαμπάδες και παιχνίδια απλησίαστα για το Πάσχα

Ειδήσεις Ελλάδα | 25/04/2024 - 16:04 Το «καλάθι του νονού» μόνο στα χαρτιά: Λαμπάδες και παιχνίδια απλησίαστα για το Πάσχα

-

Οικονομία | 25/04/2024 - 22:19 Φορολογικές δηλώσεις 2024: Άνοιξε η πλατφόρμα για την υποβολή

Οικονομία | 25/04/2024 - 22:19 Φορολογικές δηλώσεις 2024: Άνοιξε η πλατφόρμα για την υποβολή

-

Διεθνή | 25/04/2024 - 16:44 Χάρβεϊ Γουάινστιν: Δικαστήριο της Νέας Υόρκης αναίρεσε την καταδίκη του για βιασμό

Διεθνή | 25/04/2024 - 16:44 Χάρβεϊ Γουάινστιν: Δικαστήριο της Νέας Υόρκης αναίρεσε την καταδίκη του για βιασμό

-

Ειδήσεις Ελλάδα | 25/04/2024 - 07:57 Κλέαρχος Μαρουσάκης: Νέα στοιχεία για τον καιρό το Πάσχα

Ειδήσεις Ελλάδα | 25/04/2024 - 07:57 Κλέαρχος Μαρουσάκης: Νέα στοιχεία για τον καιρό το Πάσχα

-

Πολιτική | 25/04/2024 - 14:21 Κασσελάκης: Τα λέω για τον Θεοδωρικάκο, όχι για τον ξάδελφο

Πολιτική | 25/04/2024 - 14:21 Κασσελάκης: Τα λέω για τον Θεοδωρικάκο, όχι για τον ξάδελφο

Newsroom

Newsroom